灵工资讯

联系我们

手 机:

13510180883

18923819799

地址:

深圳市宝安区西乡街道永丰社区宝乐宝和大厦1207

企业灵活用工的个人所得税的处理有哪几种方式,灵活用工的个人所得税申报哪种方式最省钱!

企业灵活用工的个人所得税的处理有哪几种方式!很多企业为了节省成本,对有些岗位采取聘请兼职员工或临时工的情形,身边有不少老板和财务朋友问到这样的问题:

1、我公司是做软件开发项目的,但是我公司经常请兼职的程序员进行项目开发,然后我们付给个人报酬,那么如果按劳务报酬代扣代缴个人所得税,税负也太高了,有什么办法可以合理的少交一些个人所得税吗?

2、我公司是生产设备的,现在准备聘请销售人员,以外包的方式,按销售额进行提成结算支付报酬,要怎么做可以更节税?

3、我公司是做法务咨询、企业管理咨询的,我经常临时请专家帮我们处理及解决一些问题,我们付给个人的咨询费,要代扣代缴个人所得税吗?怎么样可以更节税呢?

4、我公司是做建筑安装工程的,我们经常临时请按小时付费的工人干活,我们要不要给他们申报收入并代扣代缴个人所得税呢?

5、我公司是做贸易的,经常临时聘请个人拉货到客户那里,付给个人的运输费,应该怎么取得发票?

6、我公司的清洁阿姨是兼职的,我们每月付兼职费用,我们要给她申报收入并代扣代缴个人所得税。

……

上述列举的六个问题是目前比较典型的非全日制用工,也称之为灵活用工,即为临时工或兼职员工。

由于增值税的处理结果都是一样的,差别在于个人所得税如何合理合法处理将会更节税。现在就通过不同的个人所得税处理方法进行比较:

一、企业直接灵活用工,支付企业按劳务报酬付给个人兼职费用或临时工工资,支付企业要按劳务报酬申报收入(金额大于800元),并代扣代缴个人所得税,同时个人也应该到税务局代开增值税普通发票(发票金额大于500元),缴交增值税及附加税。

个人所得税计算公式

应纳税所得额 = 劳务报酬(少于4000元) - 800元

应纳税所得额 = 劳务报酬(超过4000元) × (1 - 20%)

应纳税额 = 应纳税所得额 × 适用税率 - 速算扣除数

说明:

1、劳务报酬所得在800元以下的,不用缴纳个人所得税;

2、劳务报酬所得大于800元且没有超过4000元,可减除800元的扣除费用;

3、劳务报酬所得超过4000元的,可减除劳务报酬收入20%的扣除费用;

劳务报酬的个人所得税税率:

案例计算:

通过上表计算可以看出,劳动报酬收入个人所得税税负是非常高的,同时劳务报酬个人所得税年终时并入综合个人所得税汇算清缴。

二、企业直接灵活用工,支付企业支付服务费,无须给个人代扣代缴个人所得税,由个人在税务局代开个人的增值税发票,并按规定视同个人临时生产经营所得,核定征收缴交个人所得税。

临时经营的核定征收的个人所得税,比如租车服务费,个人所得税核定的税率为0.8%或1.2%

假设个人收到企业支付的租车服务费3万元,那么缴纳临时经营的生产型的个人所得税为:30000/(1+3%)*0.8%=233元或 30000/(1+3%)*1.2%=349.50元,显然核定征收缴交的个人所得税是非常低的。

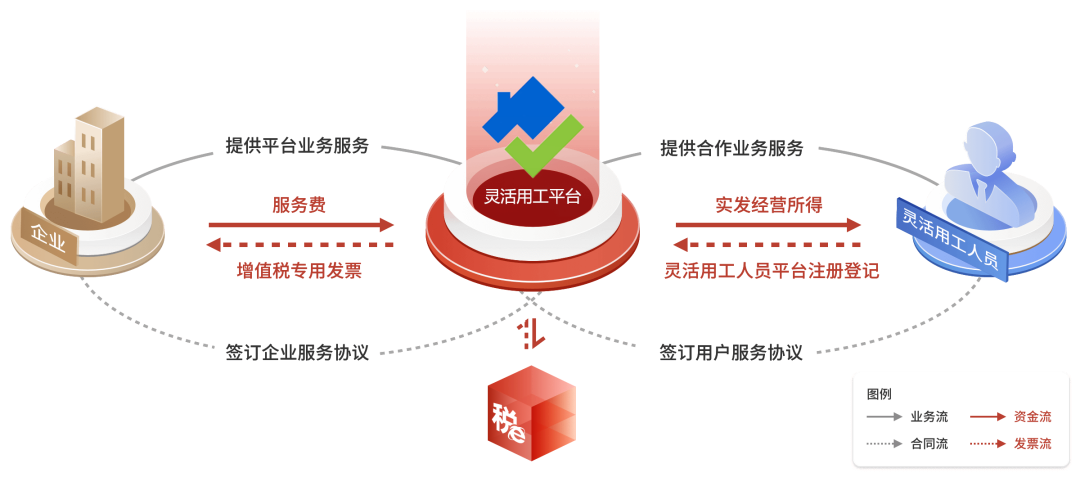

三、企业通过用工平台进行灵活用工,这里的平台指由被灵活用工的个人,在平台内个人直接享受个体户的税收政策(不用注册),对个税进行减免或者核定征收减征,即企业与平台存在合同关系,由平台开具发票给企业,企业无须再代扣代缴个人所得税,个人则转为缴交核定征收的生产经营型的个人所得税。

假设个人年收入为120万(实际情况可能远低于120万),应税所得额为:零! 即:个人所得税额直接享受减免政策!

通过对比,直接使用灵活用工平台无论对于个人还是对于企业来讲都是最省钱的,个人所得税税率是最低的!